Bedelsiz potansiyeli yüksek, ‘al’ veren hisseler

HİSSE senetleri borsada işlem gören şirketlerin yılsonu bilançolarım açıklamasının ardından analistler ve yatırımcılar detaylı incelemelere başladı. Bu kapsamda en önemli veriler, bilanço sonrası şirketlerin gelecek projeksiyonları ve temettü beklentilerinin yanı sıra bedelsiz potansiyellerinde aranıyor.

İçeriğe Ait Başlıklar

Bedelsiz potansiyeli nasıl belirlenir?

Basitçe (ana ortaklığa ait öz sermaye)/ (ödenmiş sermaye) formülü ile hesaplanabilir. Daha hassas hesaplama için ana ortaklığa ait öz sermayenin detay kalemleri (Emisyon Primi, Yeniden Değerleme Artışı, Enflasyon Düzeltme Farkları, Yabancı Para Çevrim Farkları, Duran Varlık Satışı Kârları vs.) üzerinden de hesaplama yapılabilir. Burada hesaplamaya dahil edilen kalemler nedeni ile farklı kurum/analistler farklı rakamlar hesaplayabilir; ancak aşağı yukarı benzer rakamlar çıkacaktır.

Genel kullanılan yöntem şöyledir: (Hisse Senedi İhraç Primleri+Değer Artış Fonları+Geçmiş Yıl Kârları+Diğer Özsermaye Kalemleri) / Ödenmiş Sermaye.

Piyasa değeri değişmez

Ödenmiş sermayesi 100.000 TL ve hisse fiyatı 2 TL olan bir şirket varsayalım. Bu şirketin piyasa değeri 200.000 TL’dir. Şirket yüzde 100 bedelsiz sermaye artırımı gerçekleştirmiş ve ödenmiş sermayesini 100.000 TL’den 200.000 TL’ye yükseltmiş olsun. Bedelsiz sermaye artırımının gerçekleştiği gün hisse fiyatları teorik olarak bedelsiz oranınca (yüzde 100) düzeltilecektir. Hissenin yeni fiyatı 1 TL olacaktır. Yeni durumda şirketin piyasa değeri yine 200.000 olacak ve bir değişim göstermeyecektir. Bu örnekte görüldüğü gibi bedelsiz sermaye artırımı doğrudan hisse fiyatlarını destekleyici bir gelişme değildir.

Bilanço dönemi geride kaldı, şimdi gözler hisselerin bedelsiz potansiyellerinde. Analistler, bedelsiz sermaye artırımının önemli olduğunu ama hisse seçiminde belirleyici kriter olarak alınmaması gerektiğini söylüyor…

Bedelsiz sermaye artırımı, şirketin öz kaynak kalemi altında birikmiş kaynaklarını (buı;a dönem karı da dahil edilebilir) kullanılarak ödenmiş sermayesini artırması işlemi olarak tanımlanıyor. Bedelsiz sermaye dağıtımı ise şirketin ödenmiş sermayesini iç kaynaklardan karşılayarak yükseltmesine bağlı olarak çıkardığı hisse senetlerini bir bedel karşılığı olmaksızın ortaklarına dağıtması olarak tanımlanıyor. Bedelsiz sermaye artışı şirkete ek bir finansman sağlamıyor. Şirketin bir kaleminde bulunan kaynağın diğer kalemine aktarılması işleminden meydana geliyor. Bedelsiz sermaye artırımında şirketin kasasına herhangi bir giriş-çıkış da söz konusu değil. Özetle, var olan gelirlerin enflasyon sonucu eriyen sermayesine eklenmesi olarak değerlendirilebilir.

Öte yandan bedelsiz sermaye artırımı şirketin piyasa değerini etkileyen bir işlem de değil. Sermaye artırımının yapıldığı gün bedelsiz oranında hisse fiyatları düşürüldüğü için şirketin piyasa değeri değişim göstermiyor.

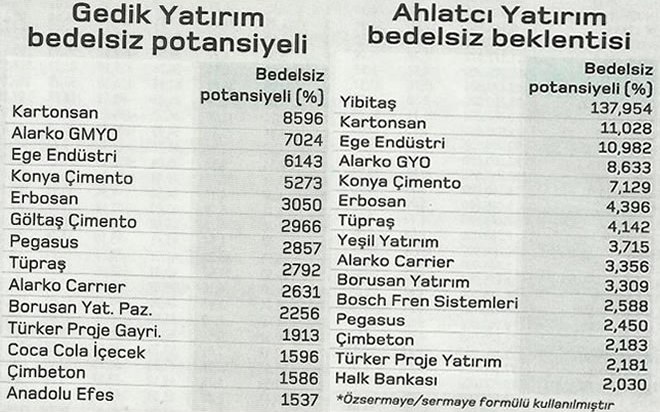

Uzmanlar bu kapsamda 18 hisseye dikkat çekerken hisse seçimi yaparken, bedelsiz potansiyelinin yüksekliğine göre seçim yapmanın yanıltıcı sonuçlar doğuracağına dikkat çekiyor. Bedelsiz oranının yüksek olmasının şirketin bedelsiz sermaye artırımı yapacağı anlamına gelmediğini hatırlatan analistler,

“Bedelsiz sermaye artımı ve bu artırımın hangi oranda olacağı şirket yönetim kurulunun yetkisinde. Bu nedenle bedelsiz oranının yüksekliğine bağlı olarak yaşanabilecek yükselişleri spekülatif olarak yorumlamaktayız. Hisse seçimi yaparken temel kriterlere göre seçim yapmak gerektiğini düşünüyoruz” diyor.

“FİYATLARI OLUMLU ETKİLİYOR”

Bedelsiz sermaye artırımının doğrudan hisse fiyatlarını destekleyici bir gelişme olmadığını belirten Gedik Yatırım Değerler Araştırma Uzman Yardımcısı Onurcan Bal, teoride şirkete önemli bir katkısı bulunmadığını hatırlatıyor. Ancak dolaylı etkilerden bahsedebilmenin mümkün olduğunu dile getirerek şu açıklamayı yapıyor:

“Geçmiş dönemlerdeki bedelsiz sermaye artırım kararları incelendiğinde, bedelsiz sermaye artırımından önce hisselerin olumlu etkilendiği; bedelsiz sermaye artırımı haberinin genel olarak hisse fiyatlarım olumlu yansıdığı görülmekte. Bedelsiz sermaye artışı ile şirketin sermayesinin güçlenmesi ve geçmiş dönem kârlarının sermayeye eklenmesi yatırımcılara güven veren bir gelişme oluyor. Bedelsiz sermaye artırımı, şirketin ileriye yönelik projeleri olduğu ve büyümeye devam etmek istediğinin göstergesi olarak da kabul edilebilir. Sermaye artışı ile bazı gelirlerin vergisinde avantaj elde edilebileceğinden (örneğin emisyon primi ile iştirak ve duran varlık satış kârı kalemlerinden yapılan sermaye artırımı) dolaylı yoldan şirkete katkı sağlayabilir. Aynı zamanda kârın sermayeye eklenmesi ve hisse fiyatlarının teorik düzeltme nedeniyle bedelsiz oranmca düşüş göstermesi yatırımcıları psikolojik olarak olumlu etkiler. Hisse fiyatının düşmesi ve fiili dolaşımdaki pay adedinin artması psikolojik, likidite ve derinlik anlamında hisseyi olumlu etkileyebilir.”

Tonguç Erbaş’da “Bu potansiyel şirket yönetiminin kararı ile uzun yıllar sürebilir. Ancak halka açık şirketin karlılık oranında yıllar içerisinde bir gelişim görülüyor ve bedelsiz hisse potansiyeli ile birlikte piyasa değerinde yükseliş var ise orta vadede en azından hisse seçimi konusunda ek bir kriter olarak değerlendirilebilir” diyor.

Beklenti anlamında bu potansiyele yüksek oranda sahip şirketlerin yüksek oranda bedelsiz hisse dağıtarak bölüneceği için fiyatlarında suni yükselişler görülebileceğine de dikkat çeken Tonguç, bu nedenle şirkete katkısı olmadığı gibi piyasadaki hisse sayısında da artış olduğundan bölünme gerçekleştiğinde hissede hareketlerin daha yavaş gerçekleşebileceğini hatırlatıyor.

Onurcan BAL / Gedik Yatırım Değerler Araş. Uzman Yard.

”Coca-Cola’yı beğenmeye devam ediyoruz”

COCA-COLA İÇECEK: Yatırımlarının büyük ölçüde tamamlandığı görülüyor. 2017 yılı içerisinde Pakistan’da ki gelişmeler hisse üzerinde satış baskısına neden oldu. Ancak açıklanan son mali tablolarda bu taraftaki sıkıntıların sonuçlara beklendiği gibi negatif yansımadığı görüldü. Yatırımların büyük ölçüde tamamlanması ve 2017 yılında önceki yıllara nazaran daha olumlu bir finansal görünüm sunması nedeniyle orta-uzun vadede hisseyi beğenmeye devam ediyoruz.

Satış gelirlerindeki büyüme ve giderler tarafındaki iyileşmenin etkisiyle şirketin zarardan kâra geçmesi finansal olarak olumlu bir görünüm sunmakta. 2016’da 28.4 milyon TL zarar bildiren şirket, 2017’de 237.6 milyon TL kar açıkladı. Son haftalarda 32 TL civarından başlayan yükselişi 37 TL’nin üzerine kadar devam ettiren hissede 41.50 TL teknik hedef olarak izlenebilir. Hissede yüzde 10.7 yükselme potansiyeli öngörüyoruz.

ANADOLU EFES: Kurlar tarafında sert yükselişlerin yaşandığı geçmiş dönemlerde hissenin satış baskısıyla karşılaştığı görülmesine karşın, 2017’de finansal görünümdeki iyileşme ama nnı 11 hisse fiyatlarını destekleyen temel etken oldu. 2017 yılında satış gelirlerindeki büyüme ve finansman gelir/gider dengesindeki iyileşmenin etkisiyle şirketin zarardan kâra geçtiği izlendi. 2016’da 70.8 milyon TL zarar bildiren şirket, 2017’yi 149.4 milyon TL net kârla tamamladı. 2018 yılında pozitif finansal görünümün korunmasına bağlı olarak hisse fiyatlarında ki yükselişlerin devam edebileceğini değerlendiriyoruz. Anadolu Efes hisselerinde yüzde 4.1 yükselme potansiyeli ile kısa vade için 28.74 TL hedef fiyat öngörüyoruz.

Tonguç ERBAŞ / Ahlatcı Yatırım Genel Müdür Yardımcısı

“Tüpraş düzenli temettü dağıtıyor”

TÜPRAŞ: 2017 son çeyrekte geçen yıl aynı döneme göre, satış maliyetlerinde yüzde 1 gerilemeye rağmen vergi giderlerindeki artış ile net karında yaklaşık yüzde 40 gerileme ve 493 milyon TL net kar açıkladı. Diğer taraftan çeyreklik net rafineri marjı 4.87 dolar/varil olarak gerçekleşti. 2018 beklentilerinde şirket net rafineri marjında ve bakım duruşlarına bağlı olarak üretimde hafif gerileme beklediğini açıkladı. Bu yıl ilk çeyrekte İzmir tesisindeki bakım çalışmaları ve genel olarak kapasite kullanımında azalış gerçekleşmesinin karlılığa negatif yansımalarını görebiliriz. Düzenli temettü dağıtımı gerçekleştiren ve net kar marjında yıl genelinde geçen yıla benzer bir performans beklediğimiz şirket hisselerinde yüzde 13 yükseliş potansiyeli ile 130 TL hedef fiyat öngörüyoruz.

Şirket satışlarının ihracat odaklı ve gelirlerinin döviz cinsinden olması sonucu dördüncü çeyrek karını geçen yılın aynı dönemine göre yüzde 28 artış ile 45.1milyon TL olarak açıkladı. Yüksek bedelsiz potansiyeli ile birlikte düzenli temettü ödemesi önemli. Şirketin otomotiv sektöründeki talebe paralel kar marjındaki iyileşmenin bu yıl içerisinde de devam etmesini bekliyoruz. Hisse başına 26 TL bürüt temettü dağıtacağını açıklayan şirketin özellikle döviz pozisyonlarından doğan kar beklentisinin şirket karlılığına katkı sağlamaya devam edeceğini ve yüzde 60 civarında olan satış maliyetlerinin yıl içerisinde değişmeyeceğini düşünüyoruz. Yerli araç üretimi konusunda yedek parça sağlaması konusunda herhangi bir girişim olmasa da şirket hisselerinde yıl genelinde yüzde 12 yükseliş potansiyeli ile 420 TL hedef fiyat öngörüyoruz.

PEGASUS: Dördüncü çeyrek net karı 8 milyon TL olarak gerçekleşti. Yatırım faaliyetlerinde, gelirlerdeki artış yıl genelinde finansalları olumlu etkiliyor. Geçen yılsonuna göre yaklaşık yüzde 10 azalış gösteren satış maliyetlerindeki gerileme ise operasyonel performansın gelişmesine yardımcı oluyor. Yolcu sayısındaki yüzde 16 artış sonrası bu yıl içerisinde de yolcu artışının ortalama yüzde 12 oranında yükselmesi bekleniyor. Havayolu taşımacılığında özellikle yurtdışı yolcu başına gelirlerde bu yıla benzer bir performans göstermesi durumunda kar marjını koruyacağını düşünüyoruz.

Şirket hisselerinde sektörel büyümenin devam etmesini bekliyoruz. Yıl genelinde yüzde 12 yükseliş potansiyeli ile 39.30 TL hedef fiyat öngörüyoruz.

İdil Taraklı